Os contadores e profissionais de contabilidade desempenham um papel super importante no gerenciamento financeiro e na conformidade de uma empresa, evitando riscos nas notas fiscais.

Essas notas são documentos essenciais nesse processo, pois refletem as transações comerciais realizadas e servem de base para cálculos tributários e financeiros.

Por isso, é necessário que esses profissionais estejam sempre atentos a detalhes e especificidades das notas fiscais, como valores, itens, impostos, datas e informações do emitente e destinatário.

Erros ou omissões nesses documentos resultam, como consequência, em incongruências contábeis e multas fiscais.

Justamente por isso, considerando a importância de uma gestão fiscal bem realizada e o impacto que pode ter no sucesso de um negócio, deve-se tomar todos os cuidados em alguns aspectos.

Para auxiliar nesse processo, separamos os principais pontos a serem observados e considerados na gestão e riscos de notas fiscais. Confira!

1. O XML é que possui validade jurídica, o DANFE é apenas um documento auxiliar

O XML (eXtensible Markup Language) é o arquivo eletrônico da nota fiscal, sendo o documento que possui real validade jurídica. Este arquivo contém todas as informações detalhadas da transação comercial, desde os dados do emitente e destinatário até descrições de produtos, valores, tributos, entre outros.

Por outro lado, o DANFE (Documento Auxiliar da Nota Fiscal Eletrônica) é apenas uma representação gráfica simplificada dessa nota, comumente impressa e acompanhando a mercadoria em trânsito.

Embora o DANFE seja útil para conferências rápidas e operações logísticas, é o XML que deve ser utilizado para fins contábeis, fiscais e jurídicos. O não armazenamento correto do XML leva, assim, a penalidades e complicações em auditorias fiscais.

2. É necessário guardar o documento por 5 anos

A legislação brasileira estipula que as empresas são obrigadas a guardar os arquivos XML das notas fiscais eletrônicas por um período de 5 anos. Esse prazo é fundamental porque corresponde ao período em que a Receita Federal pode solicitar informações, documentos ou realizar auditorias nas operações da empresa.

A não observância deste prazo gera penalidades, multas e outros problemas fiscais. Além disso, manter um arquivo organizado de notas fiscais facilita processos internos, como conciliações contábeis, resolução de pendências com fornecedores e clientes, e até mesmo defesas em litígios comerciais.

3. Empresas podem estar emitindo notas fraudulentas contra o seu CNPJ sem você saber

A emissão de "notas frias" é uma prática ilegal que envolve a geração de documentos fiscais sem que haja uma operação real por trás. Nesse cenário, empresas mal-intencionadas podem emitir notas fiscais contra o CNPJ de outra organização, sem que esta tenha conhecimento.

Ou então, as notas não são registradas no sistema: é como se o cliente recebesse uma nota, que não foi registrada. Dessa forma, a empresa não paga impostos sobre ela.

Esse tipo de fraude gera inúmeras complicações, desde o aumento indevido de obrigações tributárias até problemas legais relacionados à evasão fiscal e atividades fraudulentas.

A empresa que tem seu CNPJ usado de forma indevida pode ser surpreendida com cobranças, penalidades e processos judiciais sem nunca ter realizado a operação descrita na nota.

4. O manifesto do destinatário pode salvar a sua empresa de problemas fiscais

Diante dos riscos em notas fiscais mencionados anteriormente, o manifesto do destinatário surge como uma ferramenta super importante. Trata-se de uma resposta eletrônica que o destinatário da nota (a empresa que supostamente recebeu uma mercadoria ou serviço) emite confirmando ou não a operação descrita na nota fiscal eletrônica.

Ao manifestar-se, a empresa pode confirmar a operação, informar que a operação não foi realizada, e até mesmo recusar a nota fiscal através do manifesto de desconhecimento.

A manifestação protege a empresa contra fraudes, pois cria um registro oficial de que a organização tomou conhecimento da nota e se posicionou sobre sua veracidade. Ao adotar essa prática de forma sistemática, as empresas fortalecem sua posição fiscal, evitando complicações relacionadas a notas frias e outras irregularidades.

5. Validações são muito importantes antes de escriturar a nota fiscal

A escrituração fiscal é um processo que envolve o registro contábil e fiscal das operações comerciais de uma empresa, mais que primordial para assegurar a conformidade com as regulamentações tributárias.

Uma das etapas cruciais nesse processo é a validação da nota fiscal. Ao receber uma nota fiscal, seja ela de entrada ou saída, deve-se realizar uma série de verificações para assegurar que as informações estão corretas.

Estes controles incluem, mas não se limitam a: checar a validade jurídica do XML, conferir os códigos de produtos e serviços, validar alíquotas tributárias aplicadas, entre outros.

Ignorar essa etapa e escriturar uma nota sem a devida validação ocasiona em erros contábeis, incongruências fiscais e potenciais penalidades por parte dos órgãos reguladores.

6. Não confie sempre na frase “Arquivo validado com sucesso” na entrega da EFD

A EFD (Escrituração Fiscal Digital) é uma obrigação acessória que compila informações fiscais e contábeis de uma empresa, sendo enviada periodicamente aos órgãos competentes.

Muitos sistemas de gestão empresarial (ERP) e softwares fiscais oferecem funcionalidades que validam e geram esses arquivos. No entanto, uma mensagem comum após essa geração é a frase “Arquivo validado com sucesso”.

Apesar de transmitir uma sensação de segurança, essa mensagem, por vezes, torna-se enganosa. Ela indica que o arquivo foi gerado e validado conforme as regras básicas do software, mas não garante que os dados nele contidos estão 100% corretos e em conformidade com as normas fiscais.

Erros manuais, falhas de integração ou desatualizações das regras fiscais no software ocasionam informações equivocadas!

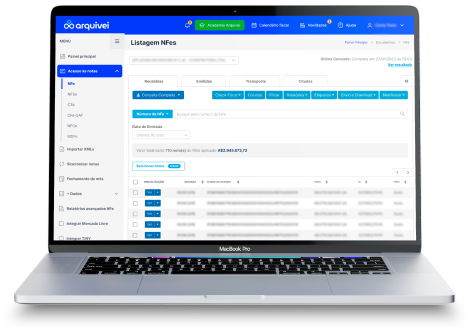

7. Automação fiscal é indispensável nos dias atuais

No cenário fiscal brasileiro, reconhecido por sua complexidade, a automação fiscal surge como uma solução quase que mandatória. O volume de informações, a frequência de atualizações nas regulamentações e a necessidade de precisão tornam o processo manual não só trabalhoso, mas arriscado.

A automação fiscal envolve o uso de tecnologias e softwares especializados que simplificam, aceleram e tornam mais precisas as atividades fiscais. Desde a geração e validação de notas fiscais até a entrega de obrigações acessórias, a automação reduz a margem de erro, otimiza o tempo e garante maior conformidade fiscal.

Além disso, sistemas automatizados oferecem atualizações periódicas, garantindo que a empresa esteja sempre em linha com as mais recentes normativas fiscais. Isso reduz, assim, o risco de penalidades e facilita o planejamento tributário.

Agora que você já conhece os riscos em notas fiscais, tenha atenção a eles para evitar problemas graves no seu negócio. E conte com a ConexãoNF-e no seu dia a dia.

E o que você está esperando para conhecer o ConexãoNF-e e saber como podemos te ajudar com seus documentos fiscais? Vem com a gente e evite todos os riscos nas notas fiscais!